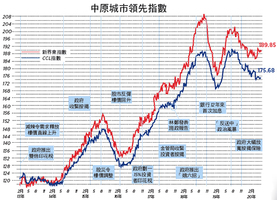

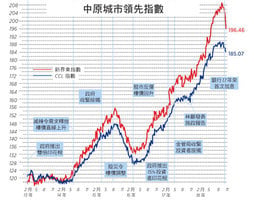

反映二手樓價走勢的中原城市領先指數(CCL)最新報179.18,按周再跌0.68%。分區指數全線再報跌,港島、九龍、新界東及西分別下跌1.28%、0.95%、0.7%及0.09%。其餘領先指數亦全線再下跌,大型單位、中小型單位及大型屋苑指數分別下跌0.23%、0.76%及0.8%。中原代理人指數(CSI)最新報35.43,按周跌1.02個百分點。

二手樓價連跌八周,從歷史高位累跌5%。八大指數連續兩周全線下跌,當中新界東及中小型單位指數更連跌12周,前者累跌8.8%,調整市將持續。二手成交異常淡靜,有地產代理行預期本月成交不足一千宗。

一手盤亦明顯受壓。碧桂園牽頭發展的馬鞍山項目泓碧推出110伙,收票未如理想,開賣前突然推出折扣,變相減價促銷。讀者應還記得兩三年前紅色資本大舉搶地,17年以金額計佔賣地總金額六成。而近期陸續有中資地產商開售樓花,市況亦剛巧逆轉。內房跟港資地產商的最大分別就是前者借貸槓桿比極高,資金成本亦高,為防止現金流斷裂,極可能以較大幅度的減價,儘快出貨令資金回籠,帶動樓價加速調整。升市時大舉借貸高價搶地,跌市時劈價賣樓,這將是特區地產「染紅」後的新常態。

外來買家比例正在上升

另外,樓市氣氛逆轉,某些議員呼籲政府減辣。數字上,樓價仍遠超負擔能力,較林鄭(月娥)上任時仍高出12%,減辣實在言之尚早。但政府不應忘記調控措施乃非常時期的手段,並開始構思全盤計劃如何退市,絕不能頭痛醫頭。10月份樓宇成交鋭跌,但稅局數字顯示辣稅稅款達29億,較九月份不跌反升4.9%。當中針對外來買家的BSD(買家印花稅)有370宗,按月升幅六成多,數字創五個月新高,政府有必要密切關注走勢。

本欄早已詳細分析,外來買家考慮的不是回報,來港置業原因亦非比尋常,遠超阻嚇性額外印花稅,亦不會因樓價調整而卻步,樓價下跌反而是入市誘因,辣稅數字已露出苗頭。萬一樓市繼續下滑,在供應不足用家優先的前提下,針對外來買家不但不能減辣,還要考慮加辣,例如設立印花稅金額下限,甚至退出限購令,嚴防大舉進入上車及用家市場。

利率與樓價關係複雜

自15年底起,美國聯儲局有序加息八次共2%,(香港)特區亦終於在今年九月跟隨美國加息八分一厘,正式為長達十年的超低利率時代畫上句號。加息周期啟動,政府官員又再出來呼籲準買家做好風險管理。從表面數字上看,自加息以來樓價走勢急速逆轉,有分析員更指加息周將持續一段時間,樓市因而進入漫長的調整期云云。

理論上,樓價與利率有一定的反比關係。住宅可以出租並收取租金回報,可視為一種金融資產,就可利用現金流計算貼現值,貼現值基本上可視作樓宇的現價。假設其它因素不變,加息在一般情況下將會推高孳息曲線,曲線上升,貼現值自然下跌。另一因素就是利率上升令按揭負擔加重,部份需求跌出負擔能力的門檻,亦部份投資者轉投其它金融資產,需求降價格下跌。

但翻查一下歷史數據,樓價與利率的關係並非如此簡單。(上世紀)90年代初至千禧年,利率(最優惠利率:下同)處於8至10厘的高水平,撇除96至98年因政權移交炒作而大上大落的因素,樓價大致向下。01年利率急速下滑至5厘,但樓價沒有因此而反彈,反之持續下跌至03年第三季才逐步回穩。05年至08年金融海嘯前利率又急速回升至8厘,樓價卻繼續上升,只是升幅稍為放緩。08年金融海嘯後利率急降至5厘並維持至今年九月,期間利率沒有變化,樓價卻以拋物線上升。讀者可參閱利率與樓價指數的附圖。

供應才是主導樓價的因素

從以上觀察可以得出幾個結論。其一。在純粹的統計學角度上,利率與樓價的相關係數是負0.43,兩者存在著一定的反比關係。從圖表中亦基本上可以看到,撇除一些雜訊,例如九七前後的投機活動,05至08年利率波動等因素,利率長期高於30年平均值6.9厘,樓價則大致向下,反之則向上,但關係極為長線,即是八至十年甚至更長的周期,才可見到明顯樓價走勢。利率是否走進另一個長周期往往只能事後才知,數次加減息對樓價難以發揮領先指標作用。

其二,短中期而言利率與樓價的關係並不明顯。例如九七前後利率處於9至10厘高水平,樓價仍可持續急升20個月,01年底利率已跌至與現時相若的水平,樓價仍持續下跌18個月,05年利率急升,超越長期平均值,樓價亦沒有因此而回落。參照外國例如英、美的歷史數據,加息通常是因為經濟強勁,樓價反而繼續上升。但受制於聯繫匯率,特區只能跟隨美國息口走勢,而與自身經濟表現無直接關係,短中期的持續加減息亦難有指標作用。

其三,利率通常急上急落,然後踏入一個長周期橫行,利率改變對固定資產價格的影響雖然滯後,但理論上兩、三年便應大部份反映,例如利率早已於09年初減至最低水平,升市卻長達十年,且無法合理解釋數倍的升幅。同樣地,利率早於94年處於高水平橫行,跌市卻持續十年。

唯一合理的解釋就是供求才是決定樓價的主要因素。98至03年實施長策,特區政府每年建屋8.5萬且超額完成,過量供應令樓價不斷下跌。04年後供應逐步收縮,政府又未有未雨綢繆補充土地儲備,導致增加供應亦無彈藥。與此同時,需求因外來買家湧現及人口增長高峰而爆發,結果製造出全球荒誕的超級樓市升浪。

※※※ ※※※ ※※※

近日聯儲局因應經濟風險、負債高企、油價下跌拖低通脹等因素釋出減慢加息信號,加息周期可能比想像中更快完結。未來全球經濟增長極難重覆上世紀70至90年代的水平,意味利率難以回歸平均值,更遑論走進一個長期高企的新周期。可以預見加息遏抑樓市氣氛的效用於明年減退,機會甚高。筆者順道奉勸政府不要等待加息壓低樓市。要令樓價回復至合理可負擔水平,增加供應才是王道。◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column