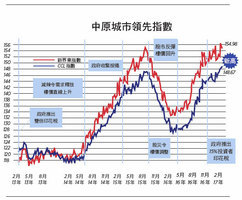

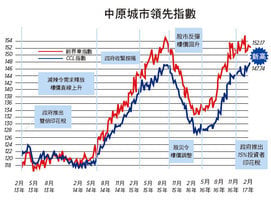

反映二手樓價走勢的中原城市領先指數(CCL)創歷史新高,最新報189.42,按周再升0.42%。分區指數個別發展,香港及新界西分別上升0.54%及1.43%,九龍及新界東則分別跌0.08%及0.94%。其餘領先指數全線上升,大型單位、中小型單位及大型屋苑分別上升0.03%、0.5%及0.28%。中原代理人指數(CSI)最新報61.5,按周跌1.95個百分點。

貿易戰不斷升溫,恒指一個月急挫近一成,但樓價不但未見回軟,反而繼續上升。整體二手樓價指數連升16周兼創歷史新高,同步連升數周的還有大型屋苑指數及中小型單位指數,累計升幅分別達12%及11.9%。中小型單位及大型單位指數亦創新高,換言之政府政策總合令市民更難上車及上車負擔更重。基本上巿民已不相信政府有能力駕駑這頭樓市猛獸,硬著頭皮入市自保是唯一方法。

調控漏洞堵之不盡

筆者在本欄一再強調,利率正常化不會來臨,現在全球今年對另一輪減息及量化寬鬆未有著落,加上特區嚴重缺乏供應,樓價難以下跌。「娥六招」推出初時本欄早已指出效力有限,如今不足一年,樓價已經破頂,且反彈急於下調一倍。利率長期低企亦明朗化,政府看著樓價直線上升坐視不理,卻總動員修訂《逃犯條例》,後者目的路人皆見。

政府無力增加供應,理應強力調控,可是調控又漏洞百出,投資住宅行為從未停止,且有上升之勢。某地產中介統計顯示,內部轉讓數字攀升,單是4月份近五百宗,較3月份急升29%。有個案回復首置身份後不足半月便買入億元豪宅,慳稅千多萬。

本欄早已論述,轉讓涉及程序及印花稅,是一個有清晰目的的行為,一般用家不會貿然進行。而回復首置身份,目的就是規避辣稅,購入住宅並用作投資用途。數字表明投資意欲正在上升,由17年年初至今累計越1.1萬宗內部轉讓個案,極為不尋常。明顯地問題源自於首置就是用家的錯誤假設 。政府應盡快堵塞漏洞,按物業用途實施後置稅收,遏止投資需求,體現供應不足用家主導的政策目的。政府為了增一百幾十個單位而見縫插針(建樓),就不能用內部轉讓比例小作為藉口,不去堵截。長期應做而不做,到底政府是否有意令樓價回到合理可負擔水平?

認清資產泡沫特性

過去四個月,樓價直線上升,且上升速度比下調快一倍,反彈之急十年未見。政府出盡招數加口術,亦無濟於事,二手樓價更於貿易戰如箭在弦、(香港)特區經濟下行之際創新高,新盤萬人空巷,樓市泡沫之論又再重現。有經濟學家認為,特區現時樓市情況堪比愛爾蘭、西班牙、冰島等樓市泡沫爆破之前的情況,警告泡沫風險存在云云。樓市泡沫論不是新事物,在政府未實施雙辣稅前已經常被提及,講了七年,樓價再累升一倍,未見泡沫爆破。

筆者孤陋寡聞,從未見過持續七年的泡沫而不爆破,也許特區樓市是異數。一般資產出現泡沫,通常有五大特徵。其一,價格嚴重偏離合理範圍。的而且確,特區樓價極度偏離一般市民的負擔能力範圍,但資產價格並不是以負擔能力衡量,而是預期實質租金回報及資產價格上升。絕大部份人買不起樓並不代表付不起租金。以全港自置比率低於五成,即租住佔多。差估署最新數據顯示,小型單位租務回報率為2.6%。現時十年期政府債1.5%左右,利差110點子。反觀97年,租金回報4.2%,但十年政府債高達10厘,利差負500點以上,可見97年租金回報(即樓價)極不合理。再有,租金回報有抵禦通漲的能力。參考美國與通脹掛勾債券,回報較無風險國債要低百多點子。現時的利差在考慮租金通漲之後並不算太差,業主接受相對低的租務回報,皆因特區沒有其它可對沖通脹的港元資產。更重要的是政府無法做到有求必應,歷史數據至今皆證明只要長期持有,樓宇價格必創新高,即長期持有可獲資本增值,預期回報更高。反觀其它資本市場資產,例如恒生H股指數現時只是歷史高位的一半,長期持有未見家鄉。以租金回報來衡量樓價並不能作出嚴重不合理的結論。

市況未符泡沫特徵

其二,成交量激增。由於投機行為湧現,任何泡沫爆破前必出現大量買賣。現時特區樓市剛剛相反,拜各項辣招所賜,成交嚴重萎縮。自13年起,住宅成交徘徊6萬宗左右,較過去20年平均9萬宗下跌三成多,97年全年近18萬宗的成交紀錄至今未破。有指新盤出現萬人空巷,超額認購情況如同97年,其實只代表一手主導市場,發展商以擠牙膏式賣樓,需求缺口集中於一點的表象,成交量只有一千幾百,不能代表大市。

其三,出現大量高槓桿交易以獲取豐厚回報。但政府早已收緊按揭借貸,現時平均按揭比例只有四成多,高按比只佔極少數。

其四,散戶大量參與。97年正正就是散戶大量參與炒樓。今天情況剛好相反,亦正因政府收緊按揭,一般市民被拒於門外,參與的都是極有實力的資深投資者、富戶又或外來買家。樓市因此變作富裕人士參與的奢侈品市場,令價格更偏離本身價值。

其五,出現大量短期投機活動。97年就大量出現未正式成交已經利用確認人方式轉讓的「摩貨」,甚至「摩上摩」。現時賣家印花稅及從價印花稅令投機行為難以實現。反之,買家視住宅為長線投資,一來是看穿政府無意解決供應的問題,二來利用租金收入對沖通脹,三來持有者出售後難以再入市。

如此看來,97年政權移交前後的樓市基本上符合泡沫的特徵,但現況則風馬牛不相及。97年10月樓市爆煲後的短短一年間,樓價蒸發五成六。某些專家警告現時樓市有泡沫風險,其預測的樓價下調空間居然也不足兩成,莫不奇哉?

◎◎◎ ◎◎◎ ◎◎◎ ◎◎◎

明顯地,特區樓市並非甚麼泡沫,而是供應嚴重不足,需求不斷上升,調控漏洞百出,市場預期利率無法正常化,貨源歸邊的綜合結果。沒有泡沫,自然沒有泡沫爆破式調整。要想樓價回到可負擔水平,只能靠「黑天鵝」。◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column