雷曼爆煲10年,硝煙早應隨歲月驅散,但奈何引伸負面效應延續至今,監控系統仍然以此案例作參考對象,不斷加大力度監督市場。教訓是沉痛深刻的,傷害是難以補償的,但繼續向金融機構施壓並非良方妙策。這個世界已經變了,今天瘋狂攻城掠地的是財雄勢大的網商。

嚴監銀行漁人得利

因順應苦主訴求,監管當局針對的問題通常屬於過去式,這本來亦算是件美事,正好掃蕩違規銷售和釐清灰色地帶;但過份及無止境地專注過去,可能忽視了新問題的出現,屆時又將殺市場於一個措手不及,血流成河。

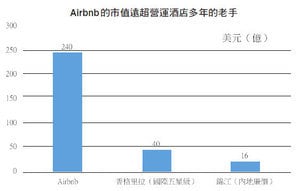

普華永道金融科技主管Henri Arslanian早於2016年TED大會上表示,未來的銀行家將徹底改變、面目全非,傳統銀行給監管機構罰款數字龐大,元氣大傷,造就新經濟紛紛冒起,以往銀行界一直處於領導角色,如今失去了導航能力。自2008年至2017年初,環球銀行被罰款總額達3,210億美元,等於網商巨擘阿里巴巴(美股:BABA)總現金加上現金等價物的10倍,可想而知金融機構有多苦澀,哪有能力和資本研發新產品。

英國有銀行竟然這樣拒一客人於門外:「你既然已有滙豐銀行戶口,為什麼還要來這裏多開新的?除非你關閉滙豐賬戶。」客人連分散風險都被看作事有蹊蹺,銀行是否真的氣數已盡?KYC(了解你的客人)規格全球鋪天蓋地壓下來、會議忘卻紀錄當作從未發生、要求金融機構擴增RO(負責人員)數目,可能令中層管理人員角色混淆不清,令銀行打工仔吃盡苦頭。

前線千枝針刺在心

花旗和恒生於5月分別被罰5,700和300萬港元,年初瑞信亦因違規賠償3,930萬港元。香港證監會的專業人員數目由571(2014)上升至677(2017),預算數目為729,另外還有支援人員扶助監察。各銀行情急下招攬大批合規官和內部審查人員,前線人員如銷售和基金經理受到內外夾攻,為處理文件而嘔心瀝血,本末倒置,弄出個雙失局面。

嚴苛監管的結果是人人「少做少錯,不做不錯」,最後只會影響經濟和民生。美國總統特朗普大手削去約千條規律,意欲恢復市場生命力,只保留該保留的條例。然而,監管機構手操利劍,如日當空,平衡點得見需時。也許當金融科技爆煲,如用戶資料外洩、網站給不法黑客大舉入侵和用戶損財等,監察機關方會如夢初醒,重回正軌。◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column