市場在3月份經歷了一個大轉彎,在短短兩、三周內,從一個經濟展望良好、不會發生衰退的情形變成了一個經濟出現嚴重危機的情形。雖然個別銀行發生擠兌往往是不可預測的,但造成擠兌的原因並不是這樣。兩周前,我認為這次不是一個具體的銀行問題,而是一個系統性問題。現在的故事已經很清楚了,那幾家倒閉的銀行在資產持有(如主權債券)和流動性方面都相當健康。相比之下,這些倒閉銀行的盈利的潛在能力明顯惡化了。

雖然銀行總是做KYC,也就是了解你的客戶,但現在人們正在談論KYB,也就是了解你的銀行。有兩個關鍵的市場指標可以看出一家銀行的潛在危險:它的股票價格和CDS(信用違約互換)。後者無疑反映了破產的機率,但它只有在問題暴露之後才會急劇上升。對於股票價格,我們必須注意長期的趨勢,而不是短期的波動。股票價格,原則上反映了盈利的潛在能力,這對那些不看會計報告的人來說很方便。

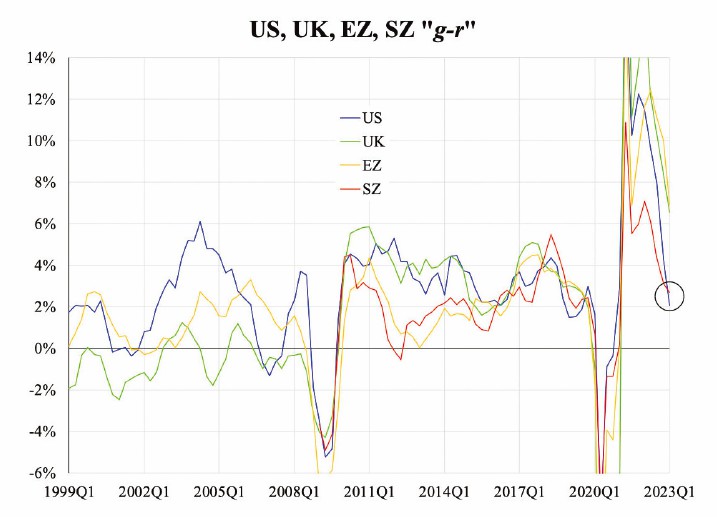

判斷國家間潛在的系統性風險的一個更直接的方法是考察宏觀層面盈利的潛在能力。這就是所謂著名的「g-r 」原則。銀行收益是收入減去成本,而一個國家相應的流入和流出是以實際價值計算的GDP增長和利率。這雖然不能告訴我們哪些銀行會有問題,但是會表明哪個國家會出現問題。以前的分析傾向於將此作為一個國家是否會陷入債務危機的指標。

附圖中的最新數據顯示,美國和瑞士的「g-r 」最低,而正是這兩個地方出現銀行倒閉。大致看一下曲線就會發現,潛在的危險可能是當「g-r」低於約百分之二時。這是必要的,但不是充份的,也就是說,當低於大約百分之二的時候,銀行危機就會發生,但反過來就不是這樣了。

也許危機的另一個原因是「g-r 」下降得太快;也就是說,斜率可能很重要。如果是這樣的話,那麼危機可能就不僅僅侷限於美國和瑞士,還有歐元區和英國,它們的「g-r 」要高得多(多出4%)。這樣的假設不能從現有的數據集中得出結論,因為(幸運的是)銀行出現危機的情形在這四個地方是罕見的。然而,不難想像「g 」的波動性比「r 」大得多,而且很容易在各國之間發生共同變化。只要有一兩個國家進入經濟衰退,其餘的都會跟著衰退。

這就是說,歐元區和英國目前相對較高的「g-r 」根本不能保證不能發生危機,情況很有可能會突然改變。這裏的邏輯似乎更多的是從經濟(情況惡化)到發生危機,而不是反過來。事實上,情況就是如此,因為危機往往是金絲雀。

本文編譯自「The Famous『g–r』Matters in Banking Crisis」,原文刊載在英文大紀元◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column